確定申告のやり方を知りたい副業サラリーマン

今年、初めて確定申告をします。

確定申告のやり方をわかりやすく教えてください。

こういった質問に答えます。

本記事の内容

- 副業サラリーマンの確定申告!やり方をわかりやすく解説

- 副業サラリーマンの確定申告!流れをわかりやすく解説

- 副業サラリーマンの確定申告に関する質問3つ

初めて確定申告をするサラリーマンの方は、下記のような悩みを持っているのではないでしょうか?

- 確定申告のやり方がわからない

- 確定申告の流れを知りたい

- そもそも、確定申告をするべきか否かを知りたい

上記のような悩みを解決するために、今回の記事を書きました。

わかりやすく丁寧に解説しましたので、ぜひ今後の参考にしてください!

※記事は3分くらいで読み終わります。

副業サラリーマンの確定申告!やり方をわかりやすく解説

確定申告のやり方について、ポイントをまとめてみました。

- ポイント①:確定申告が必要なサラリーマンとは?

- ポイント②:確定申告書の提出期間は?

- ポイント③:確定申告の必要書類とは?

- ポイント④:確定申告書等作成コーナーとは?

- ポイント⑤:確定申告書の提出先は?

それでは、1つずつ解説していきます。

ポイント①:確定申告が必要なサラリーマンとは?

副業をやっているサラリーマンで、下記のいずれかに該当する人は、確定申告が必要になります。

- 在宅ワークなどの所得が、20万円超の場合

- 不動産投資の所得が、20万円超の場合

なお、所得の計算式は下記のとおり。

所得 = 収入金額 - 経費

より詳しい内容は、こちらが参考になります。

ポイント②:確定申告書の提出期間は?

確定申告書の提出期間は、原則として2月16日~3月15日までの1ヵ月です。

前年の1月1日~12月31日までに稼いだ所得が対象になります。

ちなみに、令和4年分の確定申告書の提出期間は、令和5年の2月16日(木)~3月15日(水)となっています。

ポイント③:確定申告の必要書類とは?

必要書類は、下記のとおり。

- その①:確定申告書

- その②:収支内訳書(or 青色申告決算書)

- その③:本人確認書類

- その④:銀行通帳

- その⑤:源泉徴収票

- その⑥:副業の収入などがわかるもの

- その⑦:その他

1つずつ、見ていきましょう。

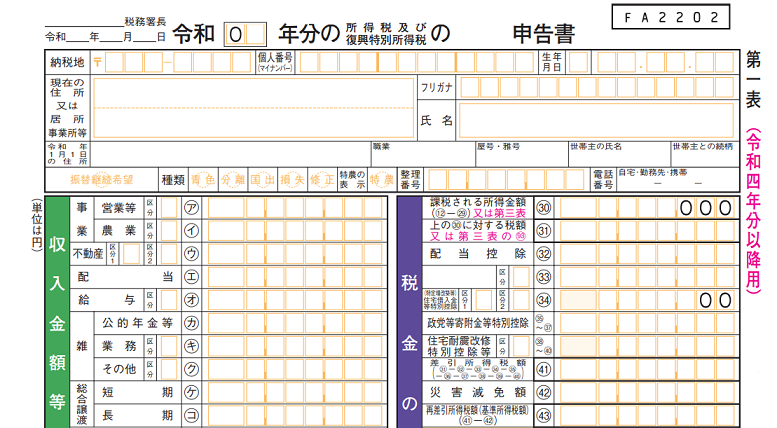

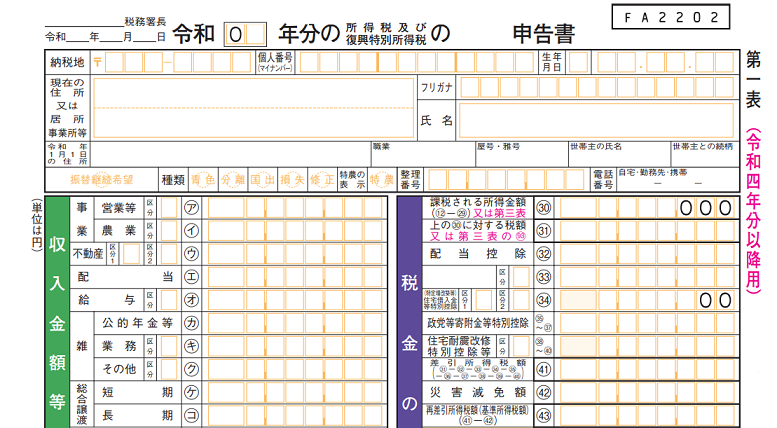

✓ その①:確定申告書

確定申告書(第一表、第二表)を国税庁のサイトからダウンロードします。

令和4年分の確定申告から、確定申告書Bに一本化されました!

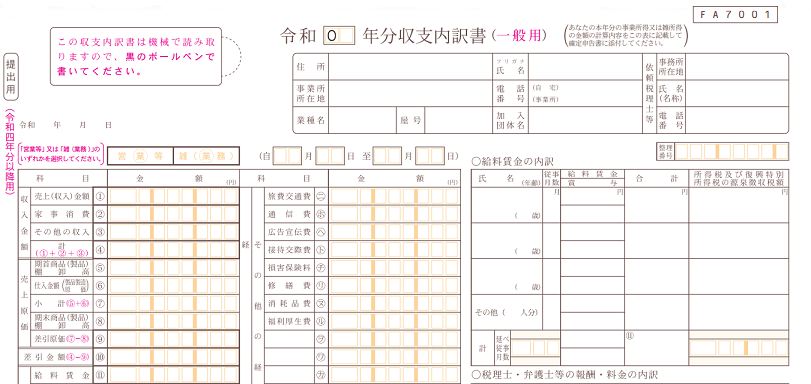

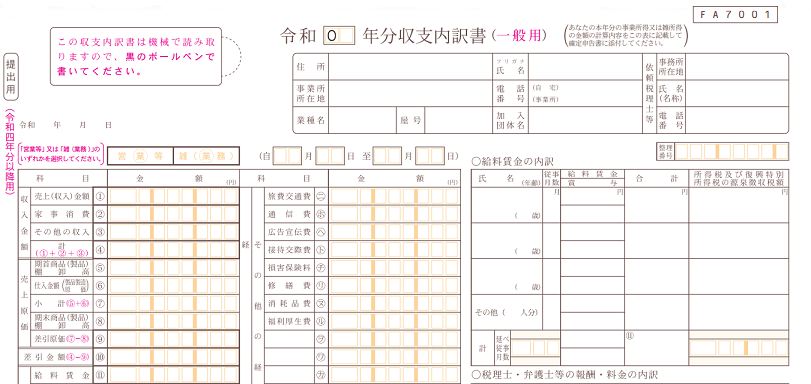

✓ その②:収支内訳書 (or 青色申告決算書)

サラリーマンが副業で得た所得は、原則として雑所得扱いになるので、一般的な確定申告(白色申告)を行います。

白色申告の場合は、「収支内訳書(一般用)」を用意します。

なお、下記の場合、事業所得扱いになるので、青色申告を選択することが可能になります。

- 副業からの収入が、300万円超の場合

- 記帳・帳簿の保存がある場合

この場合には、「青色申告決算書」を用意します。

いずれも、国税庁のサイトよりダウンロードできます。

青色申告については、こちらの記事をご覧ください。

>> 副業サラリーマンの青色申告【条件・メリットなどを解説】

✓ その③:本人確認書類

下記のいずれかを用意しましょう。

確定申告書を作成する際に必要になります。

- マイナンバーカード

- 通知カード + 運転免許証など

✓ その④:銀行通帳

所得税の納税や還付のために、口座情報が必要になります。

✓ その⑤:源泉徴収票

本業の給与所得などが記載されています。

確定申告書を作成する際に使用します。

✓ その⑥:副業の収入などがわかるもの

1月1日~12月31日までの収入が確認できるものが必要です。

具体的には、下記のとおり。

- 在宅ワーク:クラウドソーシングの報酬画面を印刷

- 不動産投資:家賃の明細書を用意

収支内訳書、確定申告書を作成する際に必要になります。

✓ その⑦:その他

生命保険料控除や地震保険料控除を受ける場合、控除を受けるための証明書が必要です。

保険会社から、ハガキなどが送られてきているはず…。

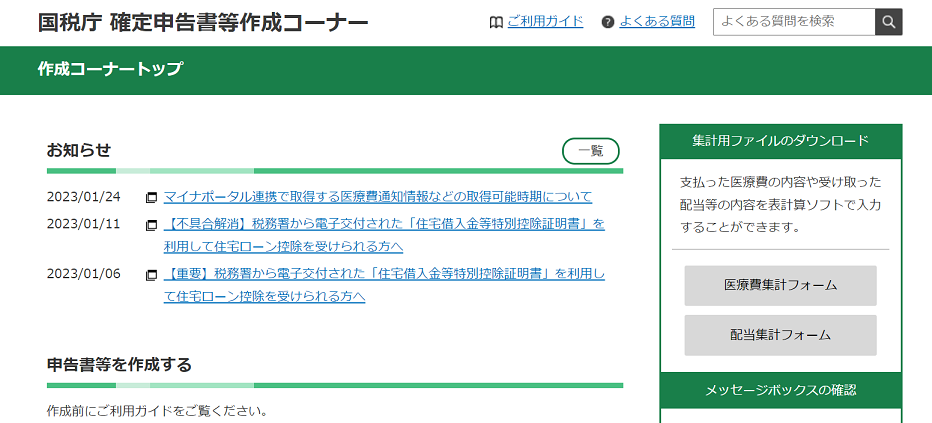

ポイント④:確定申告書等作成コーナーとは?

確定申告書等作成コーナーとは、国税庁のWebサイト。

画面の指示に従って、必要事項を入力すれば確定申告書と収支内訳書(or 青色申告決算書)が作成できます。

ポイント⑤:確定申告書の提出先は?

作成した確定申告書は、印刷して税務署に郵送(または持参)する他に、ネット経由で送信する(e-Tax)こともできます。

郵送(または持参)する際の提出先は、自宅の住所を管轄している税務署になります。

こちらで調べることができます。

e-Tax については、こちらが参考になります。

参考:e-Tax(国税庁)

副業サラリーマンの確定申告!流れをわかりやすく解説

確定申告の流れは、下記のとおりです。

- その①:必要書類を用意する

- その②:収支内訳書・確定申告書を作成する

- その③:期限内に確定申告書等を提出する

- その④:所得税を支払う or 還付を受ける

それでは、見ていきましょう。

その①:必要書類を用意する

まずは、必要書類を用意しましょう。

副業でWebライターなどの在宅ワークをしている、かつ一般的な申告(白色申告)のケースで解説します。

用意する必要書類

- ①:確定申告書

- ②:収支内訳書(一般用)

- ③:マイナンバーカード

- ④:銀行通帳

- ⑤:源泉徴収票

- ⑥:副業の収入がわかるもの

①・②は、国税庁のサイトで取得できます。

③は、通知カード + 運転免許証などでもOKです。

④は、所得税の支払い or 還付を受ける際に必要。← 初年度のみ、税務署に口座情報を提出。

⑤は、年末に勤務先からもらうもの。

⑥は、クラウドワークスなどのサイトの報酬画面を印刷しておけばOK。

なお、副業で不動産投資をしている方は、こちらの記事をご覧ください。

>> サラリーマンの確定申告!家賃収入がある人は必ずやろう!

その②:収支内訳書・確定申告書を作成する

国税庁の確定申告書等作成コーナーで、収支内訳書と確定申告書を作成しましょう。

✓ 収支内訳書(一般用)

収支内訳書は、収入と経費の明細を記載する書類です。

副業をしているサラリーマンは、一般用の収支内訳書を利用します。

✓ 確定申告書

令和4年分の確定申告から、確定申告書Aは廃止され、確定申告書Bに一本化されました。

※書類の表題は、A・Bの表記をせず「令和〇年分の所得税及び復興特別所得税の 申告書」に変更になっています。

参考:令和4年分確定申告特集 作成コーナーのマニュアル等(国税庁)

その③:期限内に確定申告書等を提出する

3月15日までに、下記のもの一式を税務署に提出します。

- 確定申告書

- 収支内訳書

- マイナンバーカードの写し

- 社会保険・生命保険・地震保険控除の関係書類 etc.

ちなみに、各書類への押印、源泉徴収票の添付は不要になっています。

また、税務署への提出方法は、下記のいずれかで行います。

- 税務署へ持参

- 税務署へ郵送

- ネットで送信(e-Taxを使う)

その④:所得税を支払う or 還付を受ける

所得税の支払いが必要な場合、4月下旬に銀行口座から所得税が徴収されます。

還付金の場合には、確定申告書の提出から1ヵ月~1ヵ月半くらいを目安に銀行口座に入金されます。

副業サラリーマンの確定申告に関する質問3つ

確定申告に関する質問を3つほど載せておきました。

- 質問①:副業で株式投資をしている場合、確定申告は必要?

- 質問②:不動産投資の副業、経費として計上できるものは?

- 質問③:在宅ワークの副業、経費として計上できるものは?

それでは、見ていきましょう。

質問①:副業で株式投資をしている場合、確定申告は必要?

原則として、売却益などが出た場合、確定申告が必要になりますが、

下記の手続きをすることで、確定申告は不要になります。

- 特定口座(源泉徴収あり)を開設する

- NISA口座を開設する

証券口座を開設するときに、上記のいずれかを選択して、株式投資を始めればOKです。

質問②:不動産投資の副業、経費として計上できるものは?

不動産投資の場合、経費として計上できるものは、下記のとおり。

- ローンの金利

- 減価償却費

- 損害保険料(火災、地震保険)

- 固定資産税

- 管理費、振込手数料 etc.

ちなみに、不動産所得が20万円以下であれば確定申告は不要です。

不動産所得 = 収入金額(家賃など)- 経費

計算式は、上記のとおりなので、経費はしっかりと計上しましょう!

質問③:在宅ワークの副業、経費として計上できるものは?

Webライターなどの在宅ワークの場合、経費として計上できるものは、下記のとおり。

- パソコン代(10万円未満のもの)

- プリンター代(10万円未満のもの)

- ネット代

- 用紙・インク代

- 書籍・テキスト代 etc.

ちなみに、雑所得が20万円以下であれば確定申告は不要です。

雑所得 = 収入金額 - 経費

余分な所得税をとられないように、経費はしっかりと計上しましょう!

今回は、以上となります。