副業の確定申告について知りたいサラリーマン

副業の確定申告は、必ずしなければいけませんか?

確定申告をする、しないの基準を教えてください。

あと、必要な書類についても聞かせてほしい…。

こういった疑問に答えます。

本記事の内容

- サラリーマン必見!副業の確定申告はいくらから必要?

- 副業の確定申告で必要な書類5つを解説

- 副業の確定申告は白色?or 青色?メリット・デメリットも解説

この記事を書いている私も毎年、確定申告をしています。今年で10回目を終えました。

最初の1、2年は大変でしたが、3年目以降はトラブルもなく、確定申告をしています。

そこで今回は、サラリーマンに馴染みのない確定申告について、わかりやすく、具体的に解説します。

※記事は3分くらいで読み終わります。ぜひ、今後の参考にしてください!

サラリーマン必見!副業の確定申告はいくらから必要?

副業の確定申告が必要なケースは、下記の2つ。

- ケース①:副業で得た所得が20万円を超えた場合

- ケース②:副業所得が20万円以下でも、申告した方が得な場合

それでは、解説していきます。

ケース①:副業で得た所得が20万円を超えた場合

副業で得た所得が20万円を超えた場合、確定申告が必要になります。

ちなみに、所得とは収入から必要経費を引いた金額です。

所得 = 収入 - 必要経費

例えば、副業の収入が22万円あっても、必要経費が3万円なら、所得は19万円なので確定申告は不要です。

なお住民税に関しては、20万円以下でも納税が必要になりますので、各市町村のホームページで確認しましょう。

ケース②:副業所得が20万円以下でも、申告した方が得な場合

ランサーズなどを利用して副業をしていると、所得税を差し引いた報酬を振り込むクライアント(依頼者)にも遭遇します。

この場合、必要経費を考慮していない収入をベースに計算しているため、実際よりも多く所得税を支払っていることになります。

このようなケースでは、所得税の還付を受けることができるので、確定申告をした方が得になります。

副業の確定申告で必要な書類5つを解説

確定申告で必要な書類は、下記の5つ。

- その①:源泉徴収票

- その②:副業の収入がわかる明細表

- その③:収支内訳書

- その④:確定申告書

- その⑤:マイナンバーカード など

1つずつ、解説していきます。

その①:源泉徴収票

源泉徴収票は、勤務先(本業)の給与所得を証明するものです。

なお、副業がコンビニや飲食店のアルバイトの場合、そちらからも源泉徴収票が交付されますので、本業と合算した給与所得を申告することになります。

その②:副業の収入がわかる明細表

副業がWebライティングや動画編集などの在宅ワークの場合、クラウドワークスなどの「報酬」画面をコピーしておくと良いでしょう。

在宅ワークで得られる月数万円の報酬は、雑所得扱いになります。

また、副業が不動産投資の場合、不動産会社から毎月送られてくる「家賃・管理費の明細表」を1年分保存しておきましょう。

家賃収入は、不動産所得として扱われます。

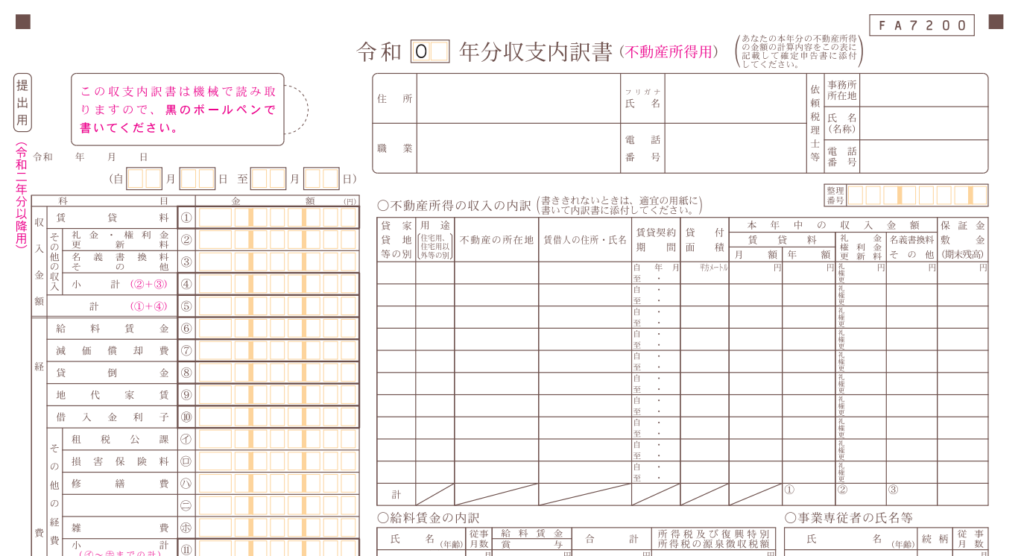

その③:収支内訳書

雑所得の場合、収支内訳書の提出は不要です。

不動産所得の場合、収支内訳書(不動産所得用)を提出します。

なお、青色申告を行っている場合には、青色申告決算書(不動産所得用)を提出します。

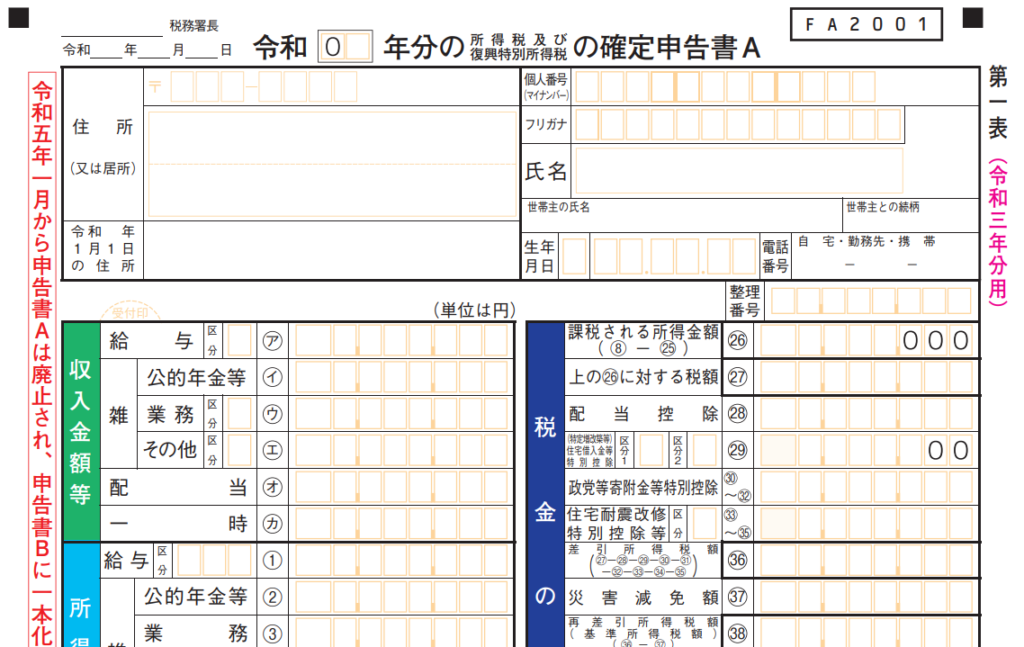

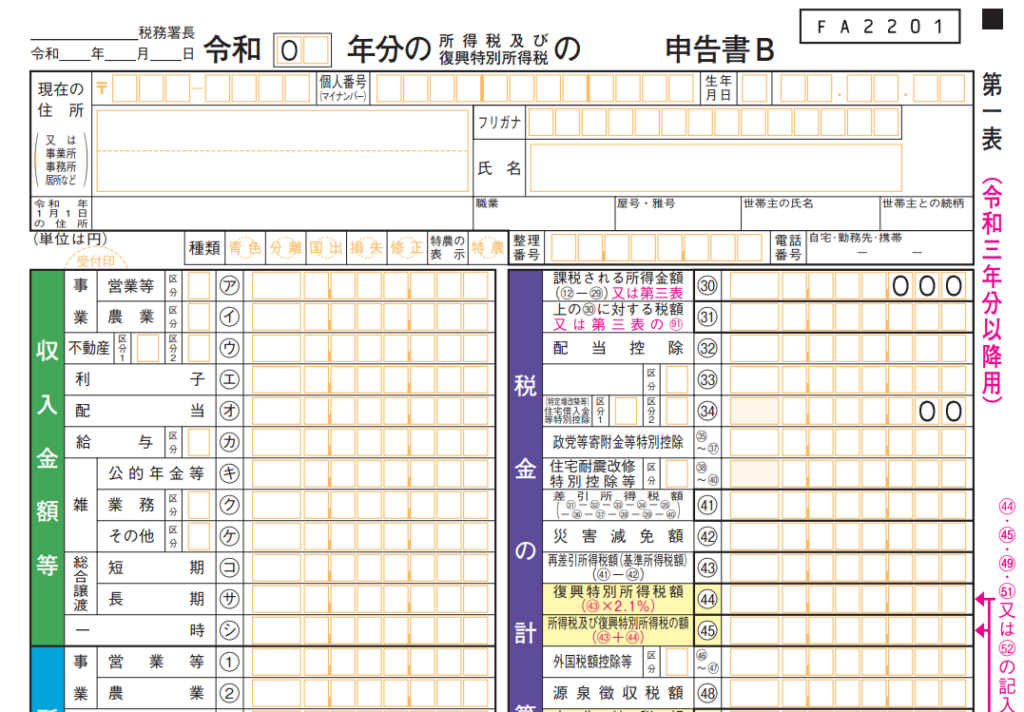

その④:確定申告書

確定申告書には、申告書Aと申告書Bの2種類があり、申告する所得の種類によって異なるので、少し注意が必要です。

※2023年(令和5年)1月以降、申告書Aは廃止になり、確定申告書Bに統一されました。

雑所得の場合、確定申告書Aを提出。

不動産所得の場合は、確定申告書Bを提出します。

その⑤:マイナンバーカード など

最後に、下記の2つも用意してください。

- マイナンバーカード or 通知カード

- 身分証明書(運転免許証、パスポートなど)

※いずれも、コピーでOK。

副業の確定申告は白色?or 青色?メリット・デメリットも解説

副業の確定申告には、白色申告と青色申告の2種類があります。

月数万円を稼ぐ在宅ワークの場合は雑所得の扱いですので、白色申告。

副業が不動産投資(家賃収入)の場合は、不動産所得になるので、青色申告を選択してください。

なお、在宅ワークに関しても、事業所得扱いになれば、青色申告を選択できるようになります。

記帳・帳簿の保存があり、年間の収入が300万円超なら、事業所得扱いになります。より詳しくは、こちらを参考にしてください。

参考:「所得税基本通達の制定について」の一部改正について(国税庁)

白色申告と青色申告の違い、それぞれのメリット・デメリットについても解説しておきます。

白色申告とは? メリット・デメリットは?

白色申告は、青色申告に比べて提出書類が少なく、会計処理が楽な反面、節税のメリットが少ない申告方法です。

サラリーマンが、在宅ワークで年間20万円を超える所得を得た場合、こちらの白色申告を利用します。

✓ 白色申告のメリット・デメリット

白色申告のメリット・デメリットは下記のとおり。

メリット

- 会計処理がシンプルで楽

- 確定申告の書類作成や手続きも楽

- 税務署への申請手続きが不要

デメリット

- 特別控除を受けられない

- 赤字を3年間繰り越すこともできない

青色申告とは? メリット・デメリットは?

青色申告は、白色申告に比べて提出書類が多く、会計処理が面倒な反面、節税のメリットが多い申告方法になります。

不動産所得を得ている or 在宅ワークで事業所得レベルを稼いでいるサラリーマンは、青色申告を選択することをおすすめします。

✓ 青色申告を利用できる条件

青色申告を利用するための条件は下記のとおり。

- 事業所得、不動産所得、山林所得のいずれかの所得を得ている

- あらかじめ税務署に青色申告承認申請書を提出している

✓ 青色申告のメリット・デメリット

青色申告のメリット・デメリットは下記のとおり。

メリット

- 特別控除(10万円~65万円)が受けられる

- 赤字を3年間繰り越すことができる

- 家族への給与を経費にできる

デメリット

- 会計処理が少し面倒で複雑

- 確定申告の書類作成や手続きが、少しだけ大変

- あらかじめ税務署に申請手続きが必要

なお、青色申告を利用する場合、青色申告承認申請書の他に、開業届(個人事業の開業・廃業等届出書)を税務署に提出する必要があります。

今回は以上です。