個人事業主になるべきか悩んでいるサラリーマン

副業を始めて2年目のサラリーマンです。

個人事業主になるべきか悩んでいます。

何かアドバイスをください…。

こういった質問に答えます。

本記事の内容

- 【ケース別】副業サラリーマンは個人事業主になるべきか?

- 個人事業主になる方法【開業届の出し方】

- 個人事業主になるメリット5つ

- 個人事業主になるデメリット2つ

この記事を書いている私は、副業経験20年以上。

メインの副業は不動産投資のため、収益物件の購入を開始した10年前に個人事業主になりました。

税金面で有利な青色申告も活用しています。

現在は、副業のおかげでサラリーマンを辞め、田舎でのんびりと暮らしています。

今回の記事を読むことで、「サラリーマンが個人事業主になるべきポイント」が、ケース別でわかります。

さらに、「個人事業主になる方法」や「個人事業主のメリット・デメリット」についても解説しました。

※記事は2~3分で読み終わります。ぜひ、今後の参考にしてください!

【ケース別】副業サラリーマンは個人事業主になるべきか?

個人事業主とは、個人で事業を営む人のことを言います。

サラリーマンでも問題なくなれますので、メリットがある場合、個人事業主になることをおすすめします!

サラリーマンが個人事業主になるべきか否かは、副業の種類によって異なるので、ケース別にお答えします。

- ケース①:副業が不動産投資の場合

- ケース②:副業が株式投資の場合

- ケース③:副業が在宅ワークで、事業所得になる場合

- ケース④:副業が在宅ワークで、事業所得にならない場合

それでは、解説していきます。

ケース①:副業が不動産投資の場合

副業が不動産投資の場合は、初年度から個人事業主になる(=開業届を提出する)ことをおすすめします。

なぜなら、下記のメリットがあるからです。

- 融資を利用する際に、信用されやすくなる

- 青色申告特別控除(10~65万円の範囲)を受けることができる

私の場合、不動産投資がメインの副業だったので、1戸目の収益物件を購入した年から個人事業主になりました。

こちらの記事も参考にしてください。

ケース②:副業が株式投資の場合

副業が株式投資の場合には、個人事業主になる必要はありません。

なぜなら株式投資の場合、個人事業主になってもメリットがないからです。

個人事業主になる主なメリットは、下記の2つです。

- 社会的な信用を得られる

- 節税効果が得られる

株式投資は個人で行うものなので、社会的な信用は不要です。

また、節税に関してはNISA口座を利用すればOKですので、わざわざ開業届を提出する必要はありません。

こちらの記事もご覧ください。

ケース③・④の前に:事業所得と雑所得の判断基準について(追記)

今まで、事業所得と雑所得の区分は結構あいまいでした…。

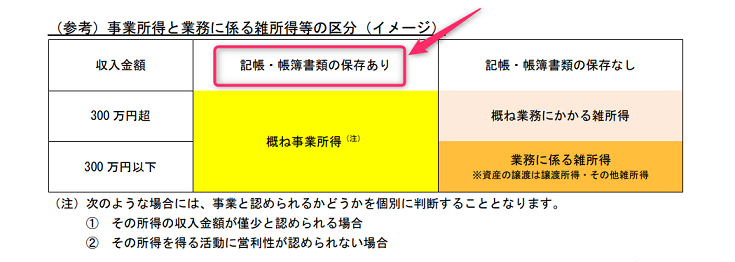

ですが、2022年10月に国税庁が、新たな判断基準を示しました。

一応、整理してみると、下記のとおり。

- 記帳・帳簿の保存がある場合で、年間の収入が300万円超 → 事業所得

- 記帳・帳簿の保存がある場合で、年間の収入が300万円以下 → 事業所得 ※ただし、例外あり

- 記帳・帳簿の保存がない場合で、年間の収入が300万円超 → 雑所得 ※ただし、例外あり

- 記帳・帳簿の保存がない場合で、年間の収入が300万円以下 → 雑所得

記帳・帳簿の保存があり、年間の収入が300万円超なら、事業所得で間違いなさそうですが、それ以外は何かしらの確認が必要だと思います。

より詳しいことは、下記のサイトを確認もしくは、最寄りの税務署に聞いてみてください。

参考:「所得税基本通達の制定について」の一部改正について(国税庁)

ケース③:副業が在宅ワークで、事業所得になる場合

在宅ワークでの所得が事業所得に該当する場合、個人事業主になることをおすすめします。

事業所得であれば、青色申告などを利用でき、税金面でお得だからです。

ケース④:副業が在宅ワークで、事業所得にならない場合

在宅ワークでの所得が事業所得に該当せず、雑所得になる場合、個人事業主になる必要はありません。

なぜなら、雑所得では青色申告を利用できず、税金面のメリットもないからです。

個人事業主になる方法【開業届の出し方】

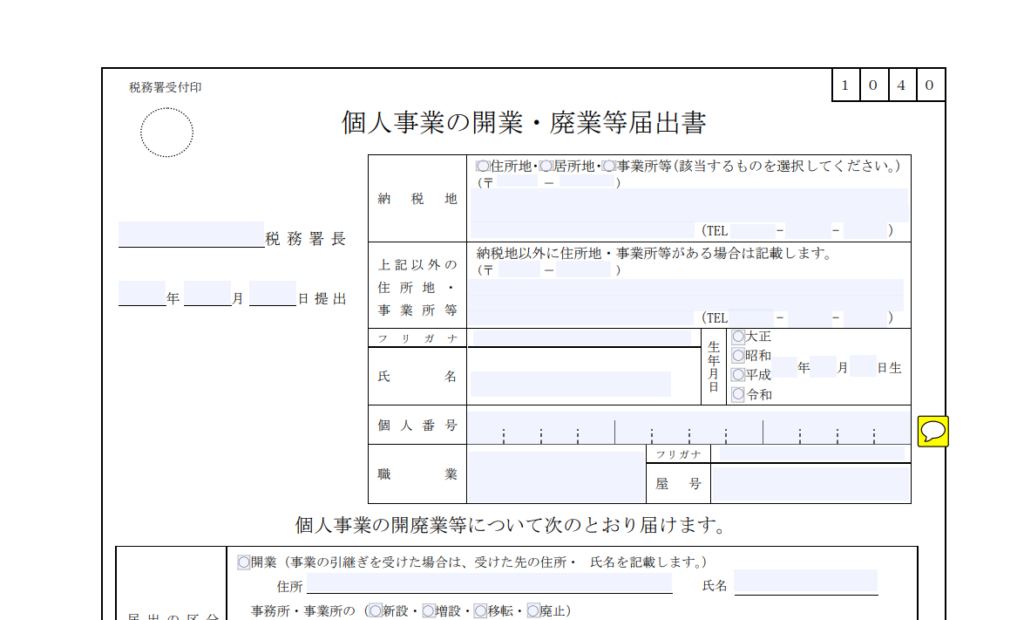

個人事業主になる方法は簡単で、最寄りの税務署に「開業届を提出する」だけです。

開業届の正式名称は「個人事業の開業・廃業等届出書」と言い、副業を開始してから1ヶ月以内に提出することが必要です。

ただし、提出しなかったり、提出が遅れても罰則があるわけではありません。

ですので、気が付いた時・必要になった時に提出するようにしましょう。

開業届は、下記よりダウンロードできます。

個人事業主になるメリット5つ

個人事業主のメリットは、下記のとおり。

- その①:会社設立と違い、費用がかからない

- その②:社会的な信用を得られる

- その③:青色申告特別控除を受けられる

- その④:副業の所得を本業の所得と損益通算できる

- その⑤:副業の赤字を繰り越すことができる

それでは、見ていきましょう。

その①:会社設立と違い、費用がかからない

個人事業主になるには、税務署に開業届を提出するだけです。

会社設立と異なり、面倒な手続きや設立費用もかからないので、これから副業をして稼ぎたいサラリーマンには、おすすめです。

ちなみに、会社設立の場合、定款の認証・登録免許税など20万円以上の費用が必要になります。

その②:社会的な信用を得られる

個人事業主の場合、職業が分かりづらいというデメリットがあります。

そのため、開業届を出すことで職業を証明しやすくなります。

また、開業届を出すことで下記のメリットもあります。

- 融資の際、有利になる

- 法人用のクレジットカードが作りやすい

- 持続化給付金など、助成金の申請ができる

その③:青色申告特別控除を受けられる

サラリーマンが副業で20万円を超える所得を稼いだ場合、確定申告が必要になります。

個人事業主になることで、青色申告を選択できます。

青色申告を選択した場合、10万円または55万円(電子申告なら65万円)の青色申告特別控除が受けられます。

青色申告は、下記の所得にのみ認められる特典になります。

- 事業所得

- 不動産所得

- 山林所得

※雑所得には認められていないので、注意が必要です。

その④:副業の所得を本業の所得と損益通算できる

損益通算とは、赤字の所得を他の黒字の所得から差し引くことです。

サラリーマンをしながら個人事業主になった場合、会社からの所得(給与所得)と、副業の不動産所得や事業所得を損益通算することができます。

損益通算をすることで、所得税や住民税の節税になります。

なお、雑所得は損益通算の対象にはならないので、注意が必要です。

その⑤:副業の赤字を繰り越すことができる

個人事業主で青色申告する場合、副業での赤字を3年間繰り越すことができます。

※副業での所得が、事業所得や不動産所得などの場合。

繰り越した赤字は、次の年の所得から控除できるので、所得税などの節税になります。

損益通算と同様、雑所得は赤字の繰り越しができないことも、覚えておきましょう。

個人事業主になるデメリット2つ

個人事業主のデメリットは、下記のとおり。

- その①:失業保険がもらえない

- その②:青色申告を選択した場合、少し手間と時間がかかる

1つずつ、解説していきます。

その①:失業保険がもらえない

勤めている会社から解雇された場合、通常は失業保険がもらえます。

ですが、個人事業主の場合、本業の仕事を失っても無職ではないため、失業保険を受けることができません。

その②:青色申告を選択した場合、少し手間と時間がかかる

個人事業主は、青色申告を選択できるのですが、青色申告は白色申告よりもやることが多く、手間と時間がかかります。

ちなみに、青色申告を受けるための条件は下記のとおり。

- 青色申告承認申請書の提出

- 不動産所得・事業所得・山林所得のいずれかの所得であること

- 複式簿記での会計処理をすること

- 貸借対照表と損益計算書を添付すること

- 期限内に申告すること

青色申告が大変そうと思われた方は、下記の会計ソフトを試してみると良いでしょう。

※簿記の知識がなくても、簡単に青色申告ができます!

- やよいの青色申告 オンライン

- クラウド会計ソフトfreee会計

- マネーフォワード クラウド

今回は以上となります。